|

8

Asuransi Jiwa adalah kontrak yang berisikan pengalihan resiko keuangan

yang ditanggung kepada perusahaan atau industri asuransi sebagai pihak yang

menanggung resiko tersebut. Untuk itu individu tersebut harus membayarkan premi

asuransi agar kontrak tersebut tetap berlaku dan ditanggung resikonya oleh pihak

penanggung. Jika terjadi resiko,

seperti kematian yang terjadi terhadap pihak yang

ditanggung dalam jangka waktu penanggungan maka pihak penanggung akan

memberikan santunan yang diberikan kepada ahli waris atau orang yang ditunjuk di

dalam polis sebagai penerima santunan.

Beberapa tipe resiko yang dipertanggungkan oleh asuransi jiwa meliputi

kematian, kecelakaan atau cacat, dan kehilangan kemampuan untuk memperoleh

penghasilan. Perusahaan asuransi akan menanggung

seluruh atau sebagian dari

resiko keuangan yang diderita tertanggung karena kejadian atau situasi yang

diasuransikan terjadi selama masa kontrak asuransi.

Dalam produk asuransi di

jaman sekarang ini secara umum asuransi jiwa

dibedakan menjadi 2 garis besar yaitu asuransi jiwa berjangka (term life), asuransi

jiwa murni (whole life).

Asuransi term life

adalah jaminan jenis asuransi yang

memberikan jaminan asuransi kepada pemegang polis asuransi (tertanggung) selama

jangka waktu tertentu.

Apabila terjadi resiko kematian selama kontrak asuransi

berlangsung, maka pihak asuransi akan membayar sejumlah uang pertanggungan

kepada ahli waris, akan tetapi apabila tidak terjadi resiko kematian selama kontrak

asuransi berlangsung maka pihak yang ditanggung tidak akan memperoleh nilai tunai

|

|

9

baik itu berupa uang pertanggungan maupun pengembalian dari premi asuransi yang

sudah dibayarkan. Biasanya asuransi ini dibutuhkan oleh pemegang polis untuk

sementara, misalnya perjalanan pesawat terbang, sedangkan untuk asuransi jiwa

whole life asuransi jiwa ini memberikan perlindungan seumur hidup, namun biasanya

perusahaan asuransi memberikan pertanggungan sampai umur maksimum 100 tahun.

Karena asuransi Term life, adalah asuransi jiwa berjangka, maka asuransi ini

akan memberikan nilai pertanggungan ketika tertanggung meninggal dunia. Berbeda

dengan asuransi whole life, premi asuransi jiwa seumur hidup tidak hangus,

perusahaan asuransi akan mengembalikan premi nasabah bila tidak ada klaim. Selain

premi kembali, pada akhir kontrak bila tidak ada klaim maka uang pertanggungan

akan diberikan semuanya.

Dalam perkembangan sekarang ini asuransi whole life

berkembang lagi

dengan produk yang bernama unit link

dimana pemegang polis selain memilki

proteksi terhadap kematian juga terdapat proteksi terhadap kecelakaan, kesehatan

atau rumah sakit, dan cacat serta selain mendapat proteksi dari pihak asuransi

pemegang polis juga memilki investasi atau tabungan yang dibebaskan kepada

pemegang polis untuk memilih jenis investasi yang diinginkan seperti investasi

dalam saham, obligasi, ataupun campuran keduanya.

|

|

10

Menurut Horngren, Harrison, dan Bamber (2002:5): “Accounting is an

information system that measures business activities, then processes that information

into reports and communicating the results to decision makers”.

Dalam bahasa Indonesia Akuntansi merupakan sebuah sistem informasi yang

mengukur aktifitas-aktifitas bisnis, kemudian memproses informasi tersebut menjadi

laporan-laporan dan mengkomunikasikan hasil-hasil tersebut kepada para pembuat

keputusan. Dan menurut Weygandt, Kieso dan Kimmel (2005:4) “Accounting is an

information system that identifies and records the activities of the business, and then

processed into reports and communicating the business activities to decision

makers”.

Dalam bahasa Indonesia Akuntansi adalah sistem informasi yang

mengindentifikasi dan mencatat aktivitas-aktivitas bisnis, kemudian diproses menjadi

laporan dan mengkomunikasikan aktivitas bisnis tersebut

kepada para pembuat

keputusan.

Penghasilan didefinisikan dalam kerangka dasar penyusunan dan penyajian

laporan keuangan sebagai kenaikan manfaat ekonomi selama suatu periode akuntansi

dalam bentuk pemasukan atau penambahan aset, atau penurunan liabilitas yang

mengakibatkan kenaikan ekuitas yang tidak berasal dari kontribusi penanaman

modal.

Penghasilan meliputi pendapatan maupun keuntungan. Pendapatan adalah

penghasilan yang timbul dari pelaksanaan aktivitas perusahaan yang normal dan

dikenal dengan sebutan yang berbeda, seperti penjualan, penghasilan jasa, bunga,

|

|

11

dividen, sewa.

Sedangkan pendapatan menurut PSAK (2012:23.6):

“Pendapatan

adalah arus masuk bruto dari manfaat ekonomi yang timbul dari aktivitas normal

perusahaan selama satu periode jika

arus kas masuk tersebut mengakibatkan

kenaikan ekutias, yang tidak berasal dari kontribusi penanaman modal”.

Dari definisi di atas kita lihat perbedaan antara penghasilan dan pendapatan,

penghasilan mencakup pendapatan dan keuntungan, sedangkan pendapatan

merupakan arus kas masuk bruto yang berasal dari aktivitas usaha atau kegiatan yang

dilakukan perusahaan yang tidak berkaitan dengan penanaman modal.

Dalam buku Analisis Laporan Keuangan, Mahmud M Hanafi dan Abdul

Halim (2003: 57) menyatakan bahwa :

Pendapatan didefinisikan sebagai aset masuk atau aset yang naik nilainya atau

hutang yang semakin berkurang atau kombinasi ketiga hal dimuka selama periode dimana

perusahaan memproduksi dan menyerahkan barang atau jasa atau aktivitas lain yang

merupakan operasi pokok perusahaan.

Pada dasarnya ada dua pendekatan terhadap konsep pendapatan (revenue)

yang dapat ditemukan dalam literatur akuntansi. Pertama pendekatan yang

memusatkan perhatian kepada arus masuk (inflow) dari pada aset

yang ditimbulkan

oleh kegiatan operasional perusahaan. Pendekatan yang kedua adalah pendekatan

yang memusatkan perhatian kepada penciptaan barang atau jasa oleh perusahaan atau

penyerahan barang dan jasa tersebut kepada konsumen atau produsen lain. Dalam hal

ini, Tuanakotta (2004: 153) menyatakan bahwa “revenue”

adalah inflow of assets

(atau net assets) ke dalam perusahaan sebagai akibat penjualan barang atau jasa.”

Lebih lanjut Kieso, et al (2005: 56) mengemukakan pendapatan sebagai berikut :

|

|

12

Revenue is inflows or other enhancements of assets of on entity or settlement of its

liabilities (or a combination of both) during a period from delivering or producing goods,

rendering, services, or other activities that constitute the entity’s ongoing major or central

operations.

Dalam bahasa Indonesia berarti, pendapatan adalah arus kas masuk atau

penambahan lain atas harta atau suatu kesatuan atau penyelesaian suatu kewajiban

(atau kombinasi keduanya) selama suatu periode dari penyerahan atau produksi

barang, penyerahan jasa atau aktivitas lain yang merupakan operasi utama

perusahaan tersebut.

Dari definisi tersebut dapat disimpulkan bahwa pendapatan merupakan dasar

arus kas masuk bruto dari manfaat ekonomis yang timbul dari aktivitas kegitan

normal perusahaan, baik berasal dari aktivitas operasi perusahaan maupun dari

aktivitas non operasi.

Pendapatan dalam perusahaan asuransi terdiri dari tiga macam (PSAK 36.5)

yaitu pendapatan yang bersumber dari :

a. Premi kontrak asuransi jangka pendek

Premi kontrak asuransi jangka pendek diakui sebagai pendapatan dalam

periode kontrak sesuai dengan proposi jumlah proteksi asuransi yang diberikan.

Jika periode asuransi berbeda secara signifikan dengan periode kontrak, maka

premi diakui sebagai pendapatan selama periode resiko sesuai dengan proporsi

jumlah proteksi asuransi yang diberikan.

b. Premi kontrak selain kontrak asuransi jangka pendek

Premi kontrak selain kontrak asuransi jangka pendek diakui sebagai

pendapatan pada saat jatuh tempo dari pemegang polis. Kewajiban untuk biaya yang

diharapkan timbul sehubungan dengan kontrak tersebut diakui selama periode

sekarang dan periode diperbaruinya kontrak. Nilai sekarang estimasi manfaat polis

|

|

13

masa depan yang dibayar kepada pemegang polis atau wakilnya dikurangi dengan

nilai sekarang estimasi premi masa depan yang akan diterima dari pemegang polis

(liabilitas manfaat polis masa depan) diakui pada saat pendapatan premi diakui.

c. Pendapatan lain

Komisi reasuransi dan komisi keuntungan reasuransi diakui sebagai

pendapatan lain.

Hal-hal berikut diungkapkan dalam catatan atas laporan keuangan (PSAK

36.17) :

a. kebijakan akuntansi mengenai :

i. Pengakuan pendapatan premi dan penentuan liabilitas manfaat polis masa

depan serta premi yang belum merupakan pendapatan.

ii. Transaksi reasuransi termasuk sifat, tujuan, dan efek transaksi reasuransi

tersebut terhadap operasi perusahaan.

iii.Pengakuan beban klaim dan penentuan estimasi klaim tanggungan sendiri.

iv.Kebijakan akuntansi yang lain yang penting sebagaimana ditentukan

dalam SAK yang relevan.

b. Pendapatan premi bruto : pendapatan premi tahun pertama dan premi tahun

lanjutan secara terperinci berdasarkan kelompok perorangan dan kumpulan serta

jenis asuransi.

c. Klaim dan manfaat : jenis, jumlah dan penyebab kenaikan klaim dan manfaat

yang signifikan.

|

|

14

II.2.4. Pemisahan komponen deposit

Beberapa kontrak asuransi mengandung baik komponen asuransi maupun

komponen deposit. Dalam beberapa kasus, asuradur disyaratkan atau diizinkan untuk

memisahkan komponen tersebut yang diatur dalam PSAK 36:

a. Pemisahaan disyaratkan jika kedua kondisi berikut terpenuhi :

i. Asuradur dapat mengukur komponen deposit (termasuk opsi penyerahan

melekat) secara terpisah (yaitu tanpa mempertimbangkan komponen

asuransi).

ii. Kebijakan akuntansi yang digunakan asuradur tidak mensyaratkan untuk

mengakui seluruh hak dan kewajiban yang timbul dari komponen deposit

tersebut.

b. Pemisahan diizinkan, tetapi tidak disyaratkan, jika asuradur dapat mengukur

komponen deposit secara terpisah sebagaimana dijelaskan di huruf a. i, tetapi

kebijakan akuntansi asuradur mensyaratkan untuk mengakui seluruh hak dan

kewajiban yang timbul dari komponen deposit, terlepas dari dasar yang digunakan

untuk mengukur hak dan kewajiban tersebut.

c. Pemisahan tidak diizinkan jika asuradur tidak dapat mengukur komponen deposit

secara terpisah sebagaimana dijelaskan di huruf a.i.

Berikut contoh kasus ketika kebijakan akuntansi asuradur tidak mensyaratkan

untuk mengakui seluruh kewajiban yang timbul dari komponen deposit. Cedant

menerima kompensasi kerugian dari reasuradur, tetapi kontrak kewajiban cedant

untuk membayar kembali kompensasi tersebut di masa depan. Kewajiban tersebut

timbul dari suatu komponen deposit. Jika kebijakan akuntansi cedant

mengizinkan

|

|

15

untuk mengakui kompensasi tersebut sebagai pendapatan tanpa mengakui kewajiban

yang timbul, maka pemisahan disyaratkan.

Surat kontrak asuransi adalah kontrak dimana satu pihak (asuradur)

menerima resiko asuransi signifikan dari lain (pemegang polis) dengan menyetujui

untuk mengompensasi pemegang polis jika kejadian masa depan tidak pasti tertentu

(kejadian yang diasuransikan) berdampak merugikan pemegang polis (PSAK, 2012:

62.Lampiran A)

Melihat bahwa kondisi dari kontrak asuransi tersebut yang diterbitkan oleh

pihak yang menerima resiko

dapat menyebabkan ketidakjelasan dan berpotensi

menimbulkan beragam penafsiran dalam praktik, sehingga dapat menyebabkan

menurunnya daya banding laporan keuangan di industri asuransi. Oleh karena itu,

dibutuhkan adanya panduan lebih lanjut untuk beberapa isu dalam penerapan PSAK

62. PSAK 62 ini membahas mengenai beberapa hal berikut:

a. Perhitungan gross premium reserve;

b. Estimasi klaim;

c. Tes kecukupan liabilitas

Gross premium reserve

(GPR) mencerminkan nilai sekarang

estimasi

pembayaran seluruh manfaat yang diperjanjikan, termasuk seluruh opsi yang

disediakan, dan nilai sekarang

estimasi seluruh biaya yang akan dikeluarkan serta

mempertimbangkan penerimaan premi di masa yang akan datang (IAI Exposure

draft buletin teknis 8, 2012:6)

Perhitungan Gross premium reserve

dengan menggunakan rumus

(IAI

Exposure draft buletin teknis 8, 2012:7)

|

16

+

-

Estimasi arus kas mencakup semua tambahan arus kas masuk dan keluar serta

(IAI Exposure draft buletin teknis 8, 2012:8):

a. Terpisah dari estimasi tingkat diskonto yang menyesuaikan arus kas dengan

nilai waktu dari uang.

b. Mengandung marjin yang mencerminkan penyesuaian arus kas masa depan

terhadap dampak ketidakpastian jumlah dan waktu terjadinya. Marjin ini sering

diistilahkan provision for adverse deviation atau margin for adverse deviation.

c. Mencerminkan perspektif perusahaan, tetapi untuk variabel pasar harus konsisten

dengan harga pasar yang dapat diobservasi.

d. Memasukkan semua informasi jumlah, waktu, dan ketidakpastian arus kas yang

timbul akibat pemenuhan kontrak asuransi oleh asuradur, dengan cara yang tidak

bias.

e. Sesuai kondisi saat ini (estimasi mencerminkan semua informasi yang ada pada

tanggal pengukuran).

f. Hanya memasukkan arus kas dari kontrak asuransi yang ada, yaitu arus kas masuk

dan keluar yang timbul dari kontrak asuransi yang masih memiliki liabilitas

manfaat polis masa depan.

Estimasi liabilitas klaim adalah klaim yang belum diputuskan baik jumlahnya

dan/atau haknya, termasuk klaim yang terjadi namun belum dilaporkan

(PSAK

2012:36.04). Estimasi liabilitas klaim atas kontrak jangka pendek, dinyatakan

Nilai sekarang

estimasi arus kas

untuk pembayaran

manfaat di masa

depan.

Nilai sekarang

estimasi arus kas

untuk pembayaran

biaya di masa

depan

Nilai sekarang

estimasi arus kas

dari penerimaan

premi bruto di

masa depan

|

|

17

sebesar jumlah estimasi berdasarkan perhitungan teknis asuransi (PSAK

2012:36.15).

Tes kecukupan liabilitas adalah penilaian apakah jumlah tercatat atas suatu

liabilitas asuransi perlu ditingkatkan ( atau jumlah tercatat dari biaya akuisisi

tangguhan atau aset tidak berwujud terkait menurun), berdasarkan kajian atas arus

kas masa depan PSAK, 2012:62.Lampiran A).

Jika asuradur menerapkan tes kecukupan liabilitas yang memenuhi syarat

minimum yang telah ditentukan, maka pernyataan ini tidak mewajibkan persyaratan

tambahan lagi. Persyaratan minimum tersebut adalah sebagai berikut (PSAK,

2012:62.16):

a. Tes mempertimbangkan estimasi sekarang atas seluruh arus kas kontraktual, dan

arus kas terkait misalnya biaya pengurusan klaim, serta arus kas yang dihasilkan

dari opsi dan jaminan melekat.

b. Jika tes menunjukan bahwa liabilitas tidak mencukupi, maka seluruh kekurangan

tersebut diakui dalam laba rugi.

Jika kebijakan akuntansi asuradur tidak mensyaratkan tes kecukupan liabilitas

yang memenuhi persyaratan minimum maka asuradur (PSAK, 2012:62.17) :

a. Menentukan nilai tercatat atas liabilitas asuransi relevan dikurangi nilai tercatat

dari :

i. Setiap biaya akuisisi tangguhan terkait; dan

ii.Setiap aset tidak berwujud terkait, misalnya yang diperoleh dalam

kombinasi bisnis atau pengalihan portofolio. Namun, aset reasuransi yang

terkait tidak dipertimbangkan karena asuradur menghitungnya secara

terpisah.

|

|

18

b. Menentukan apakah jumlah yang dijelaskan di huruf (a) lebih kecil daripada nilai

tercatat yang disyaratkan jika liabilitas asuransi relevan termasuk dalam ruang

lingkup PSAK 57: provisi, liabilitas kontijensi dan aset kontijensi. Jika jumlah

tersebut lebih kecil, maka asuradur mengakui seluruh selisihnya dalam laba rugi

dan menguranginya jumlah tercatat biaya akuisisi tangguhan terkait atau aset tidak

berwujud terkait atau menigkatkan jumlah tercatat liabilitas asuransi relevan.

Jika tes kecukupan liabilitas asuradur memenuhi persyaratan minimum maka

tes tersebut diterapkan pada tingkat agregasi tertentu. Jika tes kecukupan liabilitas

tidak memenuhi persyaratan minimum tersebut, maka perbandingan yang dijelaskan

dibuat pada tigkat suatu portofolio kontrak yang bergantung pada resiko yang sama

dan dikelola bersama sebagai portofolio tunggal.

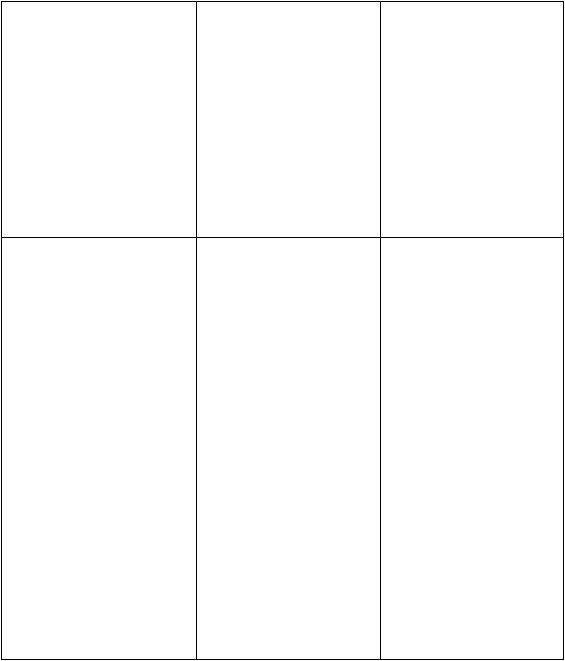

Berdasarkan hasil survey penulis pada perpustakaan yang terdapat di

Universitas Bina Nusantara, maka penulis belum menemukan adanya penelitian

terdahulu yang membahas metode penyajian dan pengungkapan laporan keuangan

industri asuransi jiwa sesuai dengan PSAK 62 dan yang terkait. Untuk itu penulis

melakukan survey melalui data sekunder yang penulis lakukan melalui pencarian

menggunakan media internet. Berikut ini akan penulis lampirkan informasi mengenai

penelitian terdahulu yang penulis temukan :

|

19

Nama, Judul, dan Tahun

Penelitian

Rumusan Masalah

Hasil Penelitian

(Berupa Simpulan)

Nama :

Moermahadi S. Djanegara.

Judul :

Pengaruh Pengakuan

Pendapatan terhadap laporan

keuangan. Studi kasus pada

PT Asuransi Jiwa BNI

Jiwasraya.

Tahun : 2005

Sekolah Tinggi Ilmu Ekonomi

Kesatuan Bogor

Kewajaran dalam laporan

keuangan yang tidak

menimbulkan

kesalahtaksiran bagi para

pengguna atau pihak yang

berkepentingan. Dan sesua

dengan prinsip akuntansi

yang berlaku haruslah

disajikan oleh perusahaan.

Penerapan metode

pengakuan pendapatan

maupun perlakuan akuntansi

yang dilakukan oleh

perusahaan BNI Jiwasraya

akan berpengaruh terhadap

Laporan Keuangan terutama

dalam memenuhi

karakteristik kualitatif.

Karena perhitungan yang

kurang tepat terhadap

pengakuan pendapatan akan

mempengaruhi keakuratan

laporan keuangan.

Nama :

Sapto Amal Damnasabahri

Judul :

Evaluasi atas pengakuan

pendapatan dan beban dalam

kaitannya dengan PSAK

No.36 tentang akuntansi

asuransi jiwa.

Tahun : 2004

Sekolah Tinggi Ilmu Ekonomi

Kesatuan Bogor

Apakah penyajian laporan

keuangan perushaan PT

Asuransi jiwa BNI Jiwasray

telah sesuai PSAK No. 36.

Bagaiman metode

pengakuan pendapatan dan

beban pada PT Asuransi

Jiwa BNI Jiwasraya.

PT Asuransi Jiwasraya

persero tidak mengakui

pendapatan premi

berdasarkan premi kontrak

jangka pendek dan premi

kontrak jangka panjang

sesuai dengan Pernyataan

Stnasabahr Akuntansi

Keuangan No. 36 tetapi

lebih mengutamakan pada

cara pembayaran premi

secara berkala atau

sekaligus.

Pencatatan dan pengakuan

beban pada PT Asuransi

Jiwasraya menggunakan kas

basis yang telah disesuaikan

dengan PSAK No. 36.

Nama :

Judul :

The Indian Insurance Industry

: Challenges and prospects

Tahun : 2005

University Business School

India masih merupakan

pasar asuransi terbelakang,

ia memiliki potensial yang

besar. menyajikan gambaran

penting dari sejarah

perkembangan sektor ini,

tetapi relevansi ke pasar saat

ini tidak hilang, seperti

aslinya 1938 Undang-

Undang Asuransi masih

membentuk tulang

punggung dari peraturan

potensi asuransi pedesaan di

India. Meskipun ada potensi

yang kuat untuk ekspansi

asuransi ke wilayah

pedesaan, pertumbuhan

sejauh ini tetap lambat.

Mengingat bahwa sebagian

besar penduduk India masih

tinggal di daerah pedesaan,

sangat penting bahwa

pengembangan industri

asuransi tidak boleh

|

20

asuransi ini. Kehidupan dan

sektor asuransi non-jiwa

masing-masing.

Perkembangan dengan

implikasi yang luas, seperti

proliferasi bancassurance

sebagai saluran distribusi

alternatif dan pindah ke

memungkinkan kebebasan

perusahaan asuransi non-

jiwa yang lebih besar dalam

harga produk mereka, yang

melihat secara rinci.

melewatkan sektor ini

karena jumlah penduduk

yang besar

Nama :

Judul :

Human Capital, Asset

Allocation, and Life Insurance

Tahun : 2005

York University - Schulich

School of Business and

Ibbotson Associates

seorang investor

mengandung risiko

kematian, yang merupakan

kerugian dari semua

pendapatan masa depan dan

upah dalam peristiwa

malang kematian dini.

Namun, asuransi jiwa dapat

digunakan sebagai sarana

lindung nilai terhadap risiko

kematian ini. Dengan

demikian, modal manusia

mempengaruhi baik alokasi

aset yang optimal dan

asuransi jiwa yang optimal

juga. Namun secara historis,

alokasi aset dan keputusan

asuransi jiwa secara

konsisten telah dianalisis

secara terpisah baik dalam

teori dan prakte.

modal manusia untuk

memungkinkan investor

individu untuk membuat

kedua keputusan bersama-

sama. Kami menyelidiki

dampak dari besarnya modal

manusia, volatilitas, dan

korelasinya dengan aset

lainnya serta preferensi

warisan dan probabilitas

kelangsungan hidup

subjektif pada portofolio

optimal lifeinsurance dan

kelas aset tradisional.

|

21

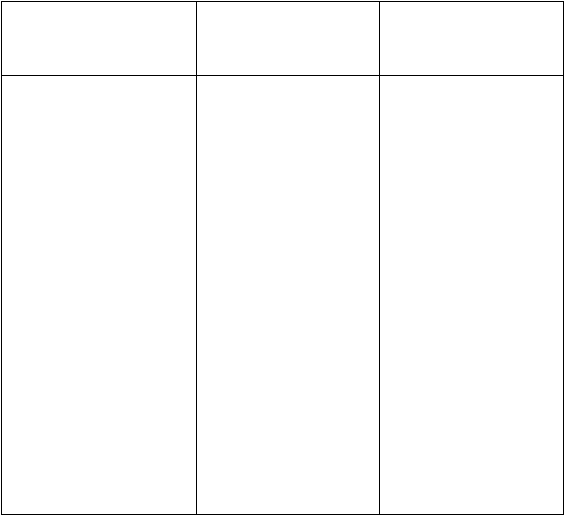

Nama, Judul, dan Tahun

Penelitian

Rumusan Masalah

Hasil Penelitian

(Berupa Simpulan)

Judul :

Market Consistent Embedded

Values as 'Fair Value'

Measurements

for Life Insurance Accounting:

A Step Too Far With Finance

Theory?

Tahun : 2007

University of Exeter Business

School

Nilai tertanam telah banyak

diadopsi oleh asuransi jiwa

Eropa dan perusahaan di

Kanada untuk tambahan

pelaporan kinerja dan oleh

asuransi AS untuk tujuan

manajemen. Ini memiliki

implikasi penting bagi

perdebatan internasional

atas penggunaan yang tepat

dari nilai wajar dalam

pelaporan keuangan. Tapi

EV masih belum diterima

oleh pembuat standar

(misalnya IASB) untuk

dimasukkan dalam laporan

keuangan utama.

Konsep Pasar Konsisten

Nilai Tertanam telah

dikembangkan terutama

oleh aktuaris dengan

memanfaatkan ekonomi

keuangan modern. Makalah

ini menganalisis bagaimana

kedua metodologi top-down

dan bottom-up untuk

memperkirakan MCEV

dapat menyebabkan

penyisihan realistis untuk

risiko dan mengeksplorasi

bahaya penghitungan ganda

elemen dalam MCEV

'neraca ekonomi', dari

kesalahpahaman tentang

sifat sinergis dari

keseluruhan nilai

perusahaan, dan keyakinan

naif dalam efisiensi pasar.

Ini menjelaskan penelitian

empiris potensial dengan

implikasi yang lebih luas

untuk 'nilai wajar' akuntansi

dan pelaporan.

|