|

7

BAB

II

LANDASAN

TEORI

Analisis yang baik dan menyeluruh untuk menilai kondisi suatu perusahaan adalah

dengan

melakukan dengan top-down analysis,

yang dimulai dari

menganalisis

keadaan global ekonomi, kemudian analisa terhadap agregat ekonomi dan bahkan

keadaan ekonomi internasional setelah itu dilakukan analisa bagaimana keadaan

ekonomi tersebut berpengaruh terhadap perusahaan.

Terakhir barulah dilakukan

analisis terhadap posisi perusahaan dalam industri (Bodie, 1999).

2.1. Analisis Ekonomi Makro

Analisis tentang kondisi ekonomi nasional adalah langkah awal yang penting

dalam analisa investasi, karena setelah proses tersebut dilakukan , investor atau

analisis dapat menggunakan perkiraan ekonomi di masa mendatang untuk

memperkirakan

pertumbuhan

industri

serta dampaknya terhadap profitabilitas

perusahaan (Harianto, Sudono dan Siswanto, 1998).

Harianto, Sudono dan Siswanto (1998),

langkah- langkah dalam analisis

kondisi ekonomi nasional meliputi penetapam akan ha-hal sebagai berikut:

l-hal sebagai berikut:

Kondisi ekonomi nasiona l saat ini.

Kemungkinan

terbesar arah

pergerakan

ekonomi

nasional

untuk

satu

tahun

mendatang.

|

|

8

Perkiraan pertumbuhan ekonomi jangka panjang.

2.1.1. Ukuran Aktivitas Ekonomi

Beberapa indikator perekonomian dapat digunakan untuk memperkirakan

kondisi ekonomi

nasional.

Ukuran-ukuran

aktivitas

ekonomi

tersebut

memberikan

kemudahan bagi analis ekonomi untuk merangkum dan menyimpulkan kondisi

ekonomi nasional. Ukuran aktivitas perekonomian yang umum digunakan adalah

Produk Domestik

Bruto

(PDB),

tingkat

inflasi, tingkat bunga, tingkat pengangguran

dan nilai tukar mata uang rupiah (khususnya terhadap US Dollar).

2.1.2. Produk Domestik Bruto (PDB)

PDB adalah indikator ekonomi yang paling sering digunakan untuk

menggambarkan kesehatan ekonomi nasional secara luas. PDB memberikan

informasi mengenai jumlah agregat barang dan jasa yang diproduksi oleh suatu

perekonomian nasional selama periode tertentu (biasanya satu tahun).

PDB nominal mengukur pertumbuhan ekonomi yang disebabkan oleh

bertambahnya produk barang dan

jasa

yang

dihasilkan

oleh ekonomi

nasional

dan

inflasi,

yaitu

meningkatnya

harga

barang

dan

jasa

tersebut.

Oleh

karena

itu

untuk,

untuk mengukur pertumbuhan ekonomi nasional secara riil, pengaruh inflasi harus

dihilangkan dari PDB nominal sehingga diperoleh PDB riil.

|

9

Pertumbuhan PDB dipengaruhi oleh konsumsi dan investasi swasta, konsumsi

dan investasi pemerintah serta besarnya ekspor dan impor. Pertumbuhan PDB akan

meningkat seiring dengan

meningkatnya

faktor-faktor tersebut, kecuali faktor impor,

karena semakin banyak kebutuhan barang dan jasa konsumen dipenuhi oleh impor

dari luar negeri, maka pertumbuhan PDB akan semakin kecil.

Meningkatnya PDB merupakan indikator yang memberikan pertanda baik

atau positif untuk investasi, karena

meningkatnya PDB

menunjukkan terjadinya

perkembangan ekonomi dan adanya kesempatan untuk meningkatkan penjualan.

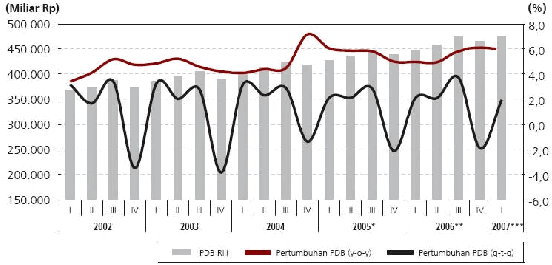

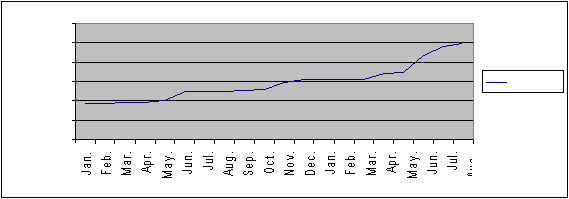

Grafik 2.1 Perkembangan Produk Domestik Bruto tahun 2002-2007

2.1.3. Inflasi

Inflasi

adalah

indikator

ekonomi

yang

sering

digunakan

untuk

menggambarkan keadaan ekonomi

nasional.

Inflasi

memberikan

gambaran

tentang

|

10

peningkatan

harga

rata-rata barang dan jasa yang diproduksi oleh sistem

perekonomian. Inflasi yang tinggi dapat mengakibatkan menurunnya daya beli

masyarakat

dan

dapat

mendorong

terjadinya

peningkatan suku bunga. Adapun

perkembangan inflasi tersebut dapat diukur dari indeks harga konsumen.

Meningkatnya inflasi dapat menyebabkan terjadinya peningkatan pendapatan

sekaligus peningkatan biaya perusahaan. Meningkatnya inflasi secara relative

merupakan sinyal negatif bagi investor di pasar modal, karena jika peningkatan biaya

faktor produksi lebih tinggi dari peningkatan harga yang dapat dinikmati perusahaan,

maka profitabilitas perusahaan menurun.

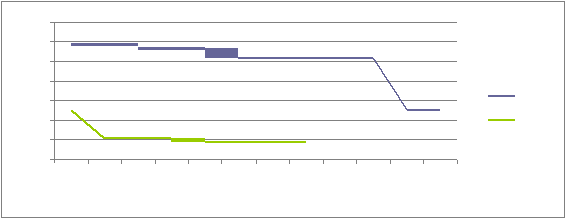

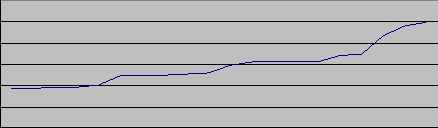

Sekarang ini tingkat inflasi di Indonesia cenderung menurun, hal ini diikuti juga

dengan menurunnya tingkat suku bunga, berikut adalah data mengenai inflasi dalam 3

tahun terakhir di indonesia.

1.5

1

0.5

2006-2007

0

-0.5

Grafik 2.2 Inflasi tahun 2006-2007

|

|

11

2.1.4. Tingkat Bunga

Tingkat bunga

merupakan

ukuran keuntungan

investasi

yang dapat diperoleh

oleh investor dan juga merupakan ukuran biaya modal yang harus dikeluarkan oleh

perusahaan dalam menggunakan dana pemilik.

Bank Indonesia menggunakan instrument tingkat bunga untuk mengendalikan

jumlah

uang

beredar.

Kebijakan

bunga

rendah

mendorong

masyarakat

untuk

lebih

giat melakukan investasi dan konsumsi, daripada menabung. Sebaliknya, dalam

kondisi inflasi, Bank Indonesia akan melakukan kebijakan uang ketat dengan

meningkatkan suku bunga sehingga masyarakat akan lebih suka menabung daripada

melakukan investasi atau konsumsi.

Indikator tingkat bunga

yang

tinggi adalah signal negatif bagi

harga saham.

Meningkatnya tingkat bunga akan meningkatkan harga kapital sehingga akan

memperbesar

biaya

perusahaan

dan

menyebabkan

terjadi

’migrasi’

investasi dari

saham ke deposito atau fixed investment lainnya.

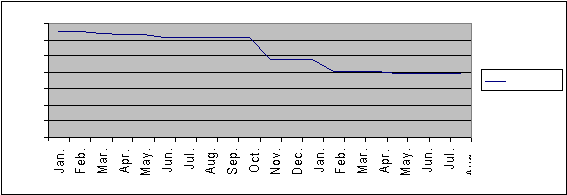

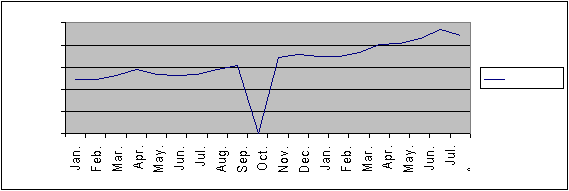

Tingkat Suku

Bunga seperti

telah dijelaskan sebelumnya adalah berbanding

lurus dengan tinkat inflasi, jadi tingkat bunga di Indonesia dalam 2 tahun kebelakang

terus turun, yang menyebabkan banyak orang yang beralih ke investasi dari deposito,

berikut grafik suku bunga,sbb :

|

12

14.00

13.00

12.00

11.00

10.00

9.00

8.00

7.00

Jan.

Feb. Mar. Apr.

May. Jun.

Jul.

Aug. Sep.

Oct.

Nov.

Dec.

2006

2007

Grafik 2.3 tingkat suku bunga dalam 2 tahun terakhir ( dalam satuan %)

2.1.5. Nilai Tukar Rupiah

Nilai tukar rupiah adalah harga Rupiah dibandingkan dengan mata uang

negara lain. Kebijakan nilai tukar Rupiah dilakukan untuk mengendalikan transaksi

neraca pembayaran.

Indikator kurs rupiah menjelaskan bahwa melemahnya kurs rupiah terhadap

mata uang asing memiliki pengaruh negatif terhadap ekonomi dan pasar modal,

karena

menurunnya kurs dapat meningkatkan biaya impor bahan baku dan

meningkatkan suku bunga, walaupun meningkatkan nilai ekspor.

Selain indikator ekonomi di atas, analis dapat menggunakan indikator

perekonomian

lain seperti tingkat pengangguran, kapasitas pemaka ian

industri,

persediaan usaha, tabungan masyarakat dan pendapatan perkapita masyarakat

Indonesia. Kapasitas pemakaian industri dan persediaan usaha berkaitan dengan

|

13

investasi swasta sedangkan

tabungan

masyarakat dan pendapatan perkapita

dengan

PDB.

2.2. Analisis Financial Instrument

Di Indonesia

terdapat berbagai

macam

instrument keuangan

yang dapat

dipilih oleh para investor sesuai dengan risk dan return nya masing- masing.

2.2.1. Money Market Instrument

Money Market Instrument adalah

instrument keuangan

yang terdiri dari surat

utang

jangka

pendek

yang

sangat liquid

sehingga

dapat

dicairkan

dengan

mudah

(Bodie,2005).

Contoh

dari money market

instrument yaitu treasury bills, sertifikat

Bank Indonesia (SBI), surat utang negara (jatuh tempo dibawah 1 tahun), commercial

paper.

14.00

12.00

10.00

8.00

6.00

4.00

2.00

0.00

2006-2007

Grafik 2.4 Sertifikat Bank Indonesia (SBI) – 3 Bulan

|

|

14

2.2.2. Bond Market Instrument

Bond

Market Instrument

adalah

instrument keuangan

yang

terdiri

dari

surat

utang jangka panjang (jatuh tempo lebih dari 1 tahun).

Instrument

ini

termasuk

treasury notes dan bonds, corporate bonds, mortgage securities (Bodie, 2005).

Obligasi adalah fixed income securities

yang paling mendasar. Fixed Income

Securities

disebut demikian karena pihak penerbit menjanjikan aliran pendapatan

yang

tetap

berdasarkan

formula

atau

rumus

tertentu.

Fixed

Income memiliki jadwal

pembayaran tertentu.

Obligasi adalah salah satu jenis surat hutang atau janji pembayaran untuk

jangka waktu tertentu dan dikeluarkan oleh peminjam yang berjanji untuk

membayarkan bunga tertentu setiap tahun pada pemegangnya (Keown,dkk,p224).

Obligasi biasanya dikeluarkan oleh pihak tertentu untuk mendapatkan

pinjaman tunai (Bodie, Kein, Marcus, p448). Peminjam mengeluarkan atau menjual

obligasi pada pihak

lain

untuk

mendapatkan pinjaman

hutang berupa sejumlah uang

tunai. Pinjaman tersebut memiliki jangka waktu / periode, dimana pihak yang

menerbitkan obligasi wajib membayarkan kembali uang tersebut beserta dengan

bunganya kepada pemegang obligasi. Pembayaran bunga kepada pemegang obligasi

disebut

Coupon Payments.

Pembayatan bunga

tersebut

dilakukan berdasarkan

interval waktu tertentu. Jika obligasi tersebut kehabisan jangka waktunya, atau

disebut mature,maka

penerbit

obligasi

akan

membayarkan

hutangnya

sebesar

par

valuenya (Face Value) pada umumnya beserta dengan coupon yang terakhir.

|

15

Obligasi biasanya dikeluarkan oleh :

1. Negara : berupa surat hutang negara.

2. Korporat.

3. Pihak-pihak lain seperti obligasi yang dikeluarkan oleh pemerintah lokal,

agen-agen pemerintah yang

lain.

Misalnya obligasi dari BUMN,obligasi

dari pemerintah daerah.

140000

120000

100000

80000

60000

40000

20000

0

2006-2007

Grafik 2.5 Obligasi - Nilai Emisi (miliar Rp)/Bonds - Value of Issued Bonds

Ada banyak

tipe

obligasi.

Berdasarkan

pembayaran

coupon, obligasi dapat

dilihat menjadi :

Zero

coupon

bond

:

untuk

tipe

obligasi

ini,

penerbit

tidak

membayarkan coupon.

Fixed rate coupon bonds

Floating coupon bonds

Reverse floater

|

|

16

Selain itu juga ada jenis obligasi seperti :

1. Debentures

Debentures mengacu pada hutang jangka panjang yang tidak aman dan

lebih berisiko daripada obligasi yang aman.

2. Subordinated Debentures

Merupakan hutang jangka panjang yang berada dibawah obligasi

debentures lainnya.

3. Mortgage Bonds

Mortgage Bonds adalah obligasi

yang dijaminkan

melalui

kegiatan pada

properti.

4. Eurobonds

Merupakan obligasi dimana pembayaran coupon atau peminjaman

dilakukan dalam US Dollar.

5. Junk Bonds

Merupakan

obligasi

yang

tercatat

dengan rating

dibawah

BB.

Dimana

rating

tersebut

menyatakan

bahwa

kemungkinan

terjadi

default cukup

besar. Karena itu untuk menarik pembelinya, biasanya junk bond

menawarkan bunga

yang tinggi. Oleh karena itu

Junk Bonds disebut juga

sebagai High Yield Bonds.

|

|

17

Dalam obligasi, ada beberapa istilah yang harus dimengerti.

Dibawah ini

adalah beberapa istilah tersebut, antara lain :

1. Claim on assets and income

Pemegang obligasi

berhak

mengklaim

pendapatan

yang

diperolehnya,misal pendapatan bunga. Pemegang obligasi juga memiliki

kuasa untuk menyatakan bangkrut pada penerbit obligasi jika penerbit

tidak mampu untuk membayarkan kewajibannya.

2. Par Value

Nilai

yang akan dikembalikan pada pemegang obligasi pada saat obligasi

tersebut sudah mature.

3. Coupon interest rate

Coupon adalah bunga yang dibayarkan oleh penerbit secara tahunan, dan

besarnya adalah beberapa persen dari par value nya.

4. Maturity

Pada obligasi

menunjukkan

lamanya waktu

dari

penerbit

obligasi

hingga

batas waktu jatuh tempo obligasi, atau sampai pada saat pemegang

obligasi menerima kembali par value yang sudah dipinjamkannya.

5. Indenture

Perjanjian hukum antara pihak yang menerbitkan obligasi dan pemegang

obligasi. Indenture akan

menyediakan

poin-poin perjanjian peminjaman,

seperti dektipsi obligasi, hak pemegang obligasi, hak penerbit, dan

kewajiban dari wakil.

|

|

18

6. Current yield

Menyatakan perbandingan dari pembayaran bunga tahunan pada

pemegang obligasi terhadap harga pasar.

7. Bond ratings

Dalam obligasi, dikenal rating

yang menunjukkan

nilai dari obligasi dan

kemampuan dari penerbit obligasi tersebut dalam melunasi atau

membayarkan hutangnya. Adapun menurut Pefindo (Dana dan

Investasi,1997,p106) rating tersebut adalah:

-

AAA

Merupakan rating tertinggi,

dimana

ini

dapat

menunjukkan

bahwa

obligasi ini berisiko paling rendah dan kemampuan terbaik untuk

membayar bunga dan pokok hutang sesuai yang diperjanjikan.

-

AA

Efek hutang berisiko paling rendah dan kemampuan terbaik untuk

membayar bunga dan pokok hutang sesuai yang diperjanjikan serta tidak

mudah dipengaruhi oleh perubahan keadaan yang merugikan.

-

A

Efek hutang berisiko investasi rendah dan kemampuan sangat baik untuk

membayar bunga dan pokok

hutang sesuai yang diperjanjikan dan hanya

sedikit dipengaruhi oleh perubahan keadaan yang merugikan.

-

BBB

Efek hutang berisiko investasi cukup rendah dan kemampuan cukup baik

dalam

membayar bunga dan

pokok

hutang dari

seluruh

kewajiban

|

|

19

finansialnya

sesuai

yang

diperjanjikan

meskipun

cukup peka terhadap

perubahan keadaan yang merugikan.

-

BB

Efek hutang yang masih berkemampuan untuk membayar bunga dan

pokok hutang namun berisiko investasi cukup tinggi dan sangat peka

terhadap perubahan keadaan yang merugikan.

-

B

Efek

hutang

yang berisiko investasi sangat tinggi dan kemampuan sangat

terbatas untuk membayar bunga dan pokok hutang sesuai yang

diperjanjikan.

-

CCC

Efek hutang yang tidak berkemampuan lagi untuk memenuhi kewajiban

finansialnya.

-

CC

Efek hutang

yang

macet dan sudah berhenti berusaha. Merupakan

rating

yang paling bawah, dimana obligasi ini berisiko paling tinggi, karena ada

kemungkinan untuk tidak dibayarkan.

Rating

tersebut

diatas

biasanya dilihat dari

rasio -rasio

yang

muncul

dalam

beberapa laporan keuangan mereka.

Obligasi dinilai

oleh

beberapa

pihak,

sebelum

akhirnya pihak tersebut

membeli atau menjual obligasinya. Pihak luar menilai obligasi dari beberapa faktor

seperti:

|

20

1. Kondisi ekonomi secara makro.

2. Jenis industri yang mengeluarkan obligasi tersebut.

3. Kinerja penerbit obligasi.

4. Struktur instrumen sperti rating, harga, dan jaminan dari obligasi tersebut.

5. Likuiditas pasar.

2.2.3. Equity Securities Instrument

Equity Securities instrument

adalah

instrument

keuangan

yang

terdiri

dari

saham-saham (surat

yang

menunjukan shares

kepemilikan)

perusahaan

yang sudah

di listing di BEJ (Bursa Efek Jakarta) (Bodie, 2005). Ada 2 macam tipe saham yaitu

saham biasa (common stock) dan saham preferred (preferred stock).

310,000.00

300,000.00

290,000.00

280,000.00

270,000.00

260,000.00

250,000.00

2006-2007

Grafik 2.6 Saham - Nilai Emisi (miliar Rp) /Stocks - Value of Issuing Shares (billions

of Rp)

|

|

21

2.3. Pengertian Reksa Dana dan Perusahaan Investasi

2.3.1.Pengertian Reksa Dana

Reksa

dana adalah

sebua h

instrument

keuangan

yang

merupakan open-end

investment , setiap produk reksa dana memliki kebijakan investasinya

masing- masing

seperti yang dijelaskan pada setiap prospectus nya(Bodie, 2005).

Contoh

produk

reksa

dana

adalah

money market funds,

bond funds,

balance

and

income funds, equity funds,

international funds,

asset

allocation

and

flexible

funds,

index funds.

Setiap

produk

reksa

dana

memiliki

nilai

yang

dapat dilihat

pada Net Asset

Value nya (NAV). Rumus dari NAV adalah

NAV = Market Value of Asset minus Liabilities

Shares outstanding

|

22

2,500.00

2,000.00

1,500.00

1,000.00

500.00

0.00

2006-2007

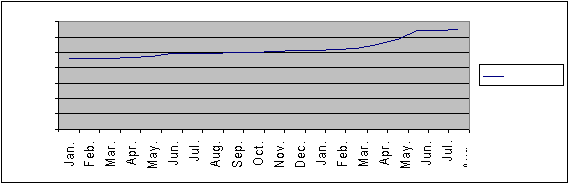

Grafik 2.7 Indeks - BEJ - CSPI/Indices - BEJ - CSPI

2.3.2.Pengertian Perusahaan Investasi

Perusahaan Investasi adalah sebuah perusahaan yang bergerak di bidang jasa

keuangan yang bertugas untuk mengumpulkan dana dari investor perorangan dengan

tujuan

untuk

diinvestasikan

ke

produk-produk

investasi

seperti

reksa

dana,

saham,

dan sebagainya (Bodie, 2005).

Perusahaan Investasi mempunyai beberapa fungsi bagi investor seperti :

Untuk

diversifikasi,

dengan

menaruh

dana

mereka

untuk

di

investasikan ke dalam instrument keuangan yang bermacam- macam.

Sebagai professional management karena semua orang

, karena semua orang

yang bekerja

di perusahaan investasi memiliki kemampuan sebagai professional

yang bertanggung jawab untuk mengelola dana dari para investor.

Dengan

menggunakan

jasa perusahaan

investasi

maka

para investor

dapat memperkecil biaya transaksi, karena para investor dapat

|

|

23

melakukan perdagangan saham dalam jumlah yang besar dengan biaya

(fee) yang lebih rendah.

Sebagai pencatat (record) dan administrasi bagi para

investor dalam

melakukan transaksi investasi.

2.3.3.Perbandingan Kinerja Reksa Dana (Benchmark)

Dalam buku Mengapa harus Reksa Dana, halaman 144, Tolak ukur atau

benchmark umum digunakan untuk menilai kinerja manajer investasi dalam

mengelola dana. Dalam hal manajer investasi mengelola portfolio nasabah tertentu,

tolak

ukur

sebagai

dasar

penilai

manajer

investasi

berdasarkan

atau

sesuai

dengan

aset alokasi investasi yang direncanakan.

Dalam

Reksa

Dana,

manajer

investasi Reksa

Dana

dapat pula

menentukan

tolak ukur yang dikemukakan dalam prospektusnya sebagai pedoman bagi investor

untuk menilai kinerja manajer investasi. Namun untuk dapat membandingkan kinerja

satu Reksa Dana dengan Reksa Dana lain juga diperlukan suatu tolak ukur yang dapat

dianggap mewakili satu jenis kelompok Reksa Dana.

Mengingat

belum adanya

tolak

ukur

tertentu

yang

disepakati

bersama oleh

pihak-pihak yang terlibat tolak ukur yang digunakan dalam penelitian ini lebih

menekankan pada segi kemudahan pengambilan data dan perhitungan, sehingga lebih

tepat disebut sebgai pembanding.

|

|

24

Pembanding kinerja Reksa Dana yang dipilih untuk masing- masing kelompok

Reksa Dana adalah sebagai berikut:

1

Reksa Dana Saham, pembandingnya IHSG.

2

Reksa

Dana obligasi, pembandingnya rata-rata bunga deposito tiga bank

pemerintah dan tiga bank swasta untuk periode 12 bulan.

3

Reksa Dana pasar uang, pemband ingnya rata-rata

bunga

deposito

tiga

bank

pemerintah

dan

tiga

bank

swasta

untuk periode

tiga

bulan

setelah

pajak.

4

Reksa

Dana

campuran, pembandingnya

menggunakan

tiga pembanding

diatas.

2.4.

Teori Model Portfolio

2.4.1.Capital

Allocation

between

the risky asset and

the risk-

free asset

Masa

lalu

memperlihatkan

kita bahwa

investasi

pada

long-term

bonds

memiliki risiko yang lebih tinggi dari pada investasi pada SBI ataupun deposito, oleh

karena

itu

investasi

yang

lebih

berisiko

dapat

menghasilkan

potential

return yang

lebih tinggi (Bodie, 2005).

Capital allocation adalah salah satu cara berinvestasi

yang menjelaskan

bahwa

kita

harus

berinvestasi

tidak

hanya

pada

satu

instrument

keuangan saja

melainkan harus membagi-baginya secara asset allocation, dan banyak dari

|

|

25

investment professional mengatakan bahwa asset allocation adalah bagian terpenting

dari sebuah portfolio.

2.4.2.Diversification and Portfolio Risk

Jika kita

melakukan

diversifikasi

ke

lebih

banyak

instrument

keuangan dan

kita

menyebarkan

semuanya ke

dalam

industri

yang

berbeda

sehingga

dapat

volatilitas dari portfolio menjadi menurun.

Pengertian risiko

menurut Agus Sartono (1995:148) adalah

: ”

probabilitas

tidak tercapainya tingkat pengembalian yang diharapkan atau kemungkinan

return yang diterima menyimpang dari return yang diharapkan”

Menurut Reilly (1997:253)

risiko adalah : ”The

variability

of

return from

those

that

are

expected”.

”

Risk

as an uncertainty of futures outcomes. An

alternative defitinition might be the probabiltiy of one adverse outcome”

Dalam melakukan investasi pada surat berharga akan dikenal dua macam

risiko, yaitu : (Suad Husnan, 1994:183) :

1. Risiko sistematis (systematic risk)

Yaitu risiko yang tidak dapat dihapuskan atau dikurangi melalui

diversivikasi tersebut ke dalam suatu portfolio. System atic

Risk sering

disebut juga indiversiable risk. Contohnya market risk , political risk.

2. Risiko tidak sistematis (unsytematic risk)

Yaitu risiko yang dapat dihindarkan atau dikurangi dengan menempatkan

investasi tertentu ke dalam suatu kombinasi dengan investasi

lainnya

|

|

26

dalam suatu portfolio. Unsystematic

risk sering disebut juga diversiabel

risk. Contohnya industry risk.

Jumlah

kedua

risiko

ini

merupakan

total

dari

suatu

investasi.

Risiko

yang

dapat

disebar

tidak

penting

bagi

investor

yang

rasional

dan mengetahui

banyak

informasi, karena mereka dapat mengatasinya dengan mendiversivikasikan

investasinya. Risiko yang tidak dapat disebar perlu mendapatkan perhatian karena

risiko ini tidak dapat dihilangkan dan risiko ini selalu ada bila melakukan investasi

pada aktiva selain dari yang bebas risiko.

2.4.3. Covariance dan Correlation Portfolio

Untuk mengetahui tingkat resiko dari sebuah portfolio, kita harus mengetahui

korelasi antar saham dengan mempertimbangkan tingkat resiko yang akan dimiliki

atau dihadapi

suatu

saham

dan

korelasi

tingkat

pengembalian

yang

bergerak

bersamaan dari suatu portfolio. Menurut

Berk dan DeMarzo

(2007:

326) alat

untuk

mengukur

suatu

tingkat

resiko

dan

pengembalian

suatu

portfolio adalah

”

two

statistical measures, Covariance and correlation, that allow us to measure the co -

movement of returns ” .

Menurut

Berk

dan

DeMarzo

(2007:327)

covariance

adalah

”

the

expected

product of the deviations of two returns from their means ”. Yang dinyatakan dalam

rumus sebagai berikut :

|

|

27

Cov (R

i

,R

j

) = 1 / (T-1)

t

(R

i,t

–

R

i

)(R

j,t

–

R

j

)

Rumus diatas merupakan rumus yang digunakan untuk mengestimasi

covariance dari historical data. Berk dan DeMarzo juga menyatakan bahwa jika dua

saham bergerak bersamaan, tingkat pengembaliannya akan cenderung berada diatas

atau dibawah rata-rata di waktu yang sama, dan nilai covariance tersebut akan

bernilai positif. Jika dua buah saham bergerak berlawanan arah, yaitu jika satu

bergerak diatas rata-rata dan satunya bergerak dibawah rata-rata ,

maka

covariance

akan bernilai negatif.

Untuk mengontrol volatilitas setiap saham, dan menghitung kekuatan dari

hubungan antar saham, kita dapat menghitung correlation dari tingkat pengembalian

dari dua saham tersebut. Rumus correlation tersebut adalah :

Cov (R

i

,R

j

)

Corr(R

i

,

R

j

) =

SD(R

i

)

SD(R

j

)

Correlation mengukur bagaimana suatu tingkat pengembalian saham bergerak

satu sama lain

yaitu diantara +1 dan

-1. Jika tingkat pengembalian cenderung

untuk

bergerak bersamaan maka semakin besar tingkat resiko saham tersebut. Jika

correlation sama dengan 0 (nol), maka tingkat pengembalian tidak memiliki korelasi.;

tidak ada pergerakan yang bersamaan ataupun berlawanan arah. Jika correlation

bergerak

mendekati

nilai -1

maka

semakin

besar

tingkat

pengembalian

bergerak

berlawanan arah.

|

|

28

Standard Deviation

Sebuah alat ukur untuk mengukur resiko adalah standard deviation. Menurut

Berk dan DeMarzo (2007:287) standard deviation adalah ” a method to measure the

risk of a probability distribution, Standard Deviation of a return is also referred to

as its volatility ”.

Sedangkan untuk rumus standard deviation portfolio adalah sebagai berikut:

W²x s

2

x

+

W²y s

2

y

+

W

2

z

s

2

z

+

2

WxWy Cov(rx,ry)

+

2

WxWz Cov(rx,rz)

+

2

WyWz Cov(ry,rz)

|